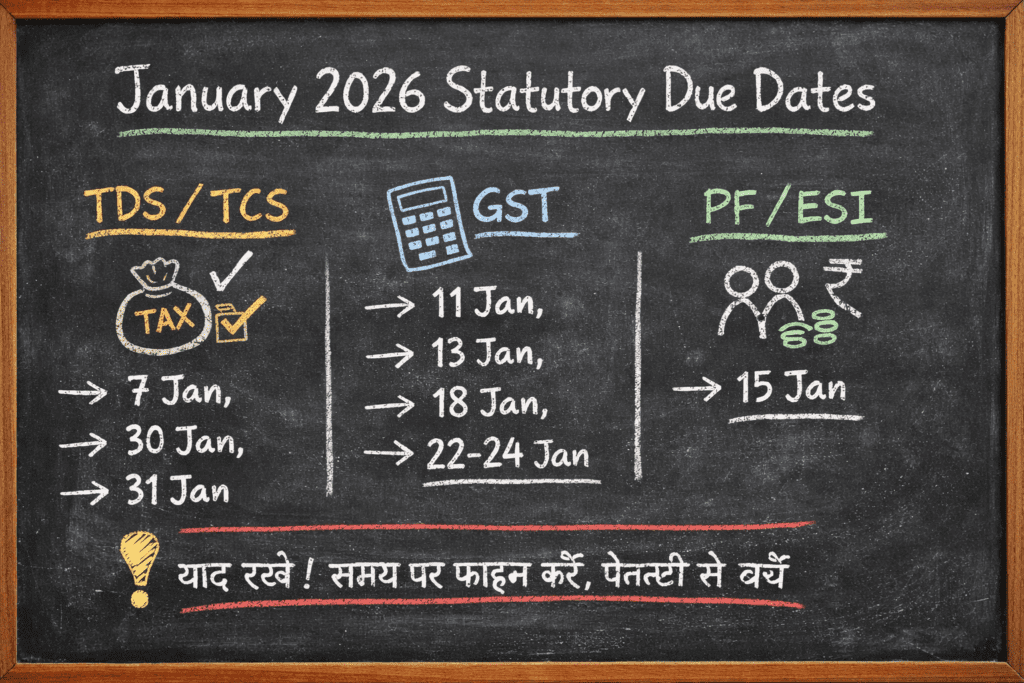

अगर आप बिज़नेस करते हैं या अकाउंटेंट की नौकरी करते हैं, तो January 2026 compliance के लिहाज़ से आपके लिए बेहद महत्वपूर्ण महीना है। इस महीने GST Return Filing, Income Tax Compliance, PF/ESI Contribution और ROC Filings से जुड़ी कई अहम Due Dates आती हैं, जिन्हें समय पर पूरा करना बेहद ज़रूरी होता है।

अगर किसी भी due date को समय पर पूरा नहीं किया गया, तो Late Fee, Interest, Departmental Notice और GST का ITC Loss जैसी समस्याओं का सामना करना पड़ सकता है।

इसी वजह से हमने इस लेख में Statutory Due Dates January 2026 को आसान और साफ हिंदी भाषा में तैयार किया है, ताकि आप GST, Income Tax, PF/ESI और ROC से जुड़ी सभी जरूरी तारीखें एक ही जगह देख सकें और समय पर compliance कर सकें।

Statutory Due Dates January 2026 के बारे में जानना क्यों जरूरी है?

Statutory Due Dates January 2026 में कई महत्वपूर्ण due dates शामिल होती हैं, जैसे GST, Income Tax, PF/ESI और ROC, जिनका समय पर पालन करना हर taxpayer और business owner के लिए अनिवार्य होता है। अलग-अलग compliances और अलग-अलग deadlines होने की वजह से अक्सर लोग due dates भूल जाते हैं, जिसका सीधा असर financial loss के रूप में सामने आता है।

अगर कोई भी return या payment तय तारीख तक पूरा नहीं किया गया, तो Late Fee, Interest, Penalty और कई मामलों में Department Notice भी जारी हो सकता है। GST में delay होने पर Input Tax Credit (ITC) block हो सकती है, वहीं Income Tax में late filing से interest देना पड़ता है। इसी तरह PF या ESI में देरी होने पर interest के साथ-साथ income tax expense disallowance का भी खतरा रहता है।

इसी वजह से Statutory Due Dates January 2026 आपके लिए एक roadmap की तरह काम करता है, जिससे आप हर compliance को सही समय पर पूरा कर सकते हैं और किसी भी तरह के penalty risk से बच सकते हैं।

GST Returns Due Dates – January 2026

Statutory Due Dates January 2026 में GST taxpayers के लिए GSTR-1, GSTR-3B और CMP-08 जैसी कई महत्वपूर्ण returns की due dates शामिल होती हैं। इन returns को समय पर file करना बेहद जरूरी है, ताकि late fee, interest और Input Tax Credit (ITC) loss जैसी समस्याओं से बचा जा सके।

यही कारण है कि Statutory Due Dates January 2026 की सभी GST Return Due Dates को पहले से जानना और उनके अनुसार planning करना हर business owner और GST registered taxpayer के लिए अत्यंत आवश्यक है।

GSTR-1 Due Date (Monthly & Quarterly)

GSTR-1, यानी Sales / Outward Supplies Return, हर GST registered व्यापारी के लिए समय पर file करना अनिवार्य होता है। यदि GSTR-1 को तय due date तक file नहीं किया गया, तो आपकी sales details buyer के GSTR-2B में reflect नहीं होंगी, जिसके कारण आपके buyer को Input Tax Credit (ITC) का नुकसान हो सकता है। इससे आपके business relations प्रभावित होते हैं और आगे चलकर compliance issues भी पैदा हो सकते हैं।

| Filing Type | Period | Due Date |

| Monthly | December 2025 | 11 Jan 2026 |

| Quarterly (QRMP) | Oct–Dec 2025 | 13 Jan 2026 |

Note: QRMP (Quarterly Return Monthly Payment) वाले taxpayers को monthly summary नहीं फाइल करनी होती, सिर्फ quarterly due date का ध्यान रखना होता है।

GSTR-3B Due Date

GSTR-3B, यानी monthly summary return for outward and inward supplies, हर GST-registered taxpayer के लिए समय पर file करना अनिवार्य होता है। यदि GSTR-3B को तय due date तक सही तरीके से file नहीं किया गया, तो late fee, interest और penalty लग सकती है। इसके अलावा, गलत या delayed filing से GST compliance प्रभावित होती है और department से notice आने का भी जोखिम रहता है।

| Filing Type | Period | Due Date |

| Monthly | December 2025 | 20 Jan 2026 |

| QRMP | Oct–Dec 2025 | 22/24 Jan 2026 |

CMP-08 Due Date (Composition Dealers)

CMP-08, यानी Quarterly Composition Scheme Return, उन व्यापारियों के लिए होती है जो GST की Composition Scheme का लाभ उठाते हैं। इस return में quarterly tax payment की जानकारी दी जाती है। इसे तय due date तक file करना बेहद जरूरी है, क्योंकि देर से filing करने पर late fee, interest और penalty लग सकती है, जिससे आपकी GST compliance प्रभावित होती है।

| Filing Type | Period | Due Date |

| Quarterly (Composition Scheme) | Oct–Dec 2025 | 18 Jan 2026 |

Note: CMP-08 return सिर्फ composition dealers को ही फाइल करना होता है और इसे quarterly basis पर जमा करना होता है।

Income Tax Due Dates – January 2026

Statutory Due Dates January 2026 में Income Tax से जुड़ी कई महत्वपूर्ण due dates आती हैं, जिनका ध्यान रखना हर taxpayer के लिए बेहद जरूरी होता है। समय पर tax payment या Return filing करने से interest, late fee और penalty से बचा जा सकता है और किसी भी तरह की compliance समस्या नहीं आती।

TDS/TCS Payment Due Date

हर महीने की तरह Statutory Due Dates January 2026 में भी TDS (Tax Deducted at Source) और TCS (Tax Collected at Source) की समय पर payment करना अनिवार्य होता है। यदि तय due date तक भुगतान नहीं किया गया, तो late fee, interest और penalty के साथ-साथ Income Tax Department से notice आने का भी जोखिम रहता है।

| Payment Type | Period | Due Date |

| TDS (Salaries, Non-Salaries, etc.) | December 2025 | 7 Jan 2026 |

| TCS (Tax Collected at Source) | December 2025 | 7 Jan 2026 |

| TDS/TCS for Government Deductees | December 2025 | 7 Jan 2026 |

अगर आपको TDS /TCS का पेमेंट कैसे किया जाता है ये समझने के लिए आप इस ब्लॉग को read कर सकते है – TDS Online Payment Process – आसान और Complete Guide 2026

TDS & TCS Return Due Dates (Q3)

Quarterly TDS और TCS returns को समय पर file करना हर deductor और collector के लिए अनिवार्य होता है। Q3 के लिए ये returns Form 26Q, Form 24Q और Form 27EQ के माध्यम से जमा किए जाते हैं। यदि तय due date तक सही तरीके से filing नहीं की गई, तो late fee, interest और penalty लग सकती है, जिससे आपकी Income Tax compliance प्रभावित होती है।

| Form | Period (Q3) | Due Date |

| 24Q (Salary TDS) | Oct–Dec 2025 | 31 Jan 2026 |

| 26Q (Non-salary TDS) | Oct–Dec 2025 | 31 Jan 2026 |

| 27EQ (TCS Return) | Oct–Dec 2025 | 31 Jan 2026 |

PF & ESI Due Dates – January 2026

Statutory Due Dates January 2026 में Provident Fund (PF) और Employees’ State Insurance (ESI) के timely contributions जमा करना हर employer के लिए अनिवार्य होता है। समय पर भुगतान न करने पर income tax expenses की disallowance, late fee, interest और penalty लग सकती है।

यहाँ हम आपको Statutory Due Dates January 2026 की PF और ESI due dates के बारे में बताएंगे, ताकि आप समय पर compliance कर सकें और आपके employees के statutory benefits सुरक्षित रहें।

PF Contribution Due Date

Employer के लिए हर महीने की Provident Fund (PF) contribution को समय पर जमा करना अनिवार्य होता है। यदि PF contribution तय due date तक जमा नहीं की गई, तो income tax expense की disallowance, late fee, interest और penalty जैसी अतिरिक्त देनदारियाँ लग सकती हैं।

| Contribution Type | Responsible Party | Period | Due Date |

| PF Contribution | Employer | December 2025 | 15 Jan 2026 |

ESI Contribution Due Date

Employer के लिए हर महीने Employees’ State Insurance (ESI) contribution को समय पर जमा करना अनिवार्य होता है। यदि ESI contribution तय due date तक जमा नहीं की गई, तो income tax expenses की disallowance, late fee, interest और penalty जैसी अतिरिक्त देनदारियाँ लग सकती हैं।

| Contribution Type | Responsible Party | Period | Due Date |

| ESI Contribution | Employer | December 2025 | 15 Jan 2026 |

ROC Compliance Due Dates – January 2026

Companies के लिए Registrar of Companies (ROC) से जुड़ी compliances को समय पर पूरा करना बेहद जरूरी होता है। इसमें annual filings, annual return और financial statements की filing शामिल होती है। यदि ये compliances तय समय पर पूरी नहीं की गईं, तो penalty, additional fees और legal notices का सामना करना पड़ सकता है।

यहाँ हम आपको Statutory Due Dates January 2026 में ROC compliance की मुख्य due dates के बारे में बताएंगे, ताकि आपकी कंपनी कानूनी रूप से सुरक्षित रहे और किसी भी तरह की compliance समस्या से बचा जा सके।

AOC-4 Filing Due Date

AOC-4, यानी Annual Accounts की ROC के साथ filing, हर company के लिए अनिवार्य होती है। इसमें कंपनी के financial statements जैसे Balance Sheet और Profit & Loss Account जमा किए जाते हैं। यदि AOC-4 को तय due date तक file नहीं किया गया, तो heavy penalties और कई मामलों में legal action का सामना करना पड़ सकता है।

सही समय पर AOC-4 filing करने से आपकी कंपनी ROC compliance में रहती है और अनावश्यक penalties व legal complications से बचा जा सकता है।

| Filing Type | Period | Due Date | Note |

| AOC-4 (Annual Accounts) | FY 2024–25 | 31 Jan 2026 | Late filing attracts penalty |

MGT-7A Filing Due Date

MGT-7A, यानी Annual Return filing for companies under ROC, हर company के लिए mandatory है। इसे समय पर फाइल न करने पर penalties और legal notices लग सकते हैं। सही समय पर filing से आपकी कंपनी compliance में बनी रहती है और unnecessary fines से बचा जा सकता है।

| Filing Type | Period | Due Date | Note |

| MGT-7A (Annual Return) | FY 2024–25 | 31 Jan 2026 | Late filing attracts penalty |

Statutory Due Dates January 2026 को Miss करने पर क्या नुकसान हो सकता है?

GST, Income Tax, PF/ESI, TDS/TCS या ROC filings की due dates miss करना आपके business या compliance के लिए गंभीर समस्या बन सकता है। इसे हल्के में न लें!

1. Penalty (जुर्माना)

यदि आप अपनी return या payment समय पर फाइल नहीं करते हैं, तो सरकार जुर्माना या penalty लगा सकती है।

- उदाहरण: GSTR-3B late filing पर ₹20-₹50 प्रति दिन जुर्माना।

- ROC filings में delay होने पर heavy monetary penalty भी लग सकती है।

2. Interest (ब्याज)

Due date miss करने पर outstanding tax या contribution पर interest भी लग सकता है।

- Example: Income Tax या TDS में delay Payment होने पर 1.5% प्रति माह तक interest applicable।

- PF/ESI late payment पर भी disallowance of income tax expenses, interest लागू होता है।

3. Notices (सरकारी नोटिस)

Delay होने पर authorities आपको notice भेज सकती हैं।

- GST, IT या ROC authorities की तरफ से legal notices।

- Notices ignore करने पर future में litigation या audit का खतरा बढ़ सकता है।

4. ITC Block (Input Tax Credit block)

GST में due date miss करने पर Input Tax Credit (ITC) claim block हो सकता है।

- इसका मतलब: आपने जो tax pay किया, उसका credit next month में claim नहीं कर पाएंगे।

- इससे cash flow पर direct असर पड़ता है।

Tip: सभी return/payment due dates calendar में mark करें और reminders set करें। इससे आप penalties, interest और notices से बच सकते हैं और compliance हमेशा सही रहेगी।

Statutory Due Dates January 2026 Compliance Planning Tips

Statutory Due Dates January 2026 में कई tax, GST, PF/ESI और ROC filings due हैं। Proper planning से आप lateness, penalties और stress से बच सकते हैं। यहाँ कुछ आसान tips हैं:

1. Reminder Set करें

- सभी return/payment due dates calendar या mobile reminders में mark करें।

- Weekly या daily reminder set करने से last-minute rush और late fees से बचा जा सकता है।

2. Software का इस्तेमाल करें

- Accounting और GST software जैसे Tally, Zoho Books या QuickBooks से आप आसानी से compliance track कर सकते हैं।

- Software automatic alerts देता है, जिससे filing deadlines कभी miss नहीं होती।

3. CA/Professional Support लें

- अगर आपके business में multiple compliance हैं, तो CA या tax professional से guidance लें।

- Experts आपको due date planning, tax optimization और penalties से बचने में मदद कर सकते हैं।

Pro Tip: एक simple compliance checklist बनाएं और हर महीने tick करें। इससे January 2026 और आगे के months में hassle-free compliance बनी रहेगी।

Frequently Asked Questions (FAQs)

January 2026 में सबसे जरूरी GST Due Date कौन-सी है?

January 2026 में सबसे महत्वपूर्ण GST Due Dates हैं: GSTR-1 (December 2025): 11 January 2026 & GSTR-3B (December 2025): 20 January 2026 इन दोनों returns को समय पर भरना बेहद जरूरी है।

QRMP Scheme वाले व्यापारियों के लिए January 2026 में कौन-सी Return फाइल करनी होगी?

QRMP Scheme के तहत आने वाले व्यापारियों को: GSTR-1 (Oct–Dec 2025): 13 January 2026 & GSTR-3B (Q3): 22 या 24 January 2026 (State के अनुसार) CMP-08 (Composition Dealers): 18 January 2026 फाइल करनी होती है।

GSTR-3B Late फाइल करने पर क्या penalty लगती है?

अगर आप GSTR-3B समय पर फाइल नहीं करते हैं, तो: ₹50 प्रति दिन (₹25 CGST + ₹25 SGST) Nil Return पर ₹20 प्रति दिन साथ में 18% Interest भी लग सकता है।

January 2026 में TDS/TCS की Due Date क्या है?

TDS/TCS Payment (December 2025): 7 January 2026

TDS Return (26Q/24Q – Q3): 31 January 2026

TCS Return (27EQ – Q3): 31 January 2026

PF और ESI जमा करने की Last Date क्या है?

PF/ESI (December 2025) का payment 15 January 2026 तक करना जरूरी है।

Late payment पर interest और penalty दोनों लगते हैं।

ROC Annual Filing कौन-सी कंपनियों के लिए जरूरी है?

सभी Registered Companies को: AOC-4, MGT-7A FY 2024-25 के लिए फाइल करना जरूरी है, चाहे कंपनी में business हुआ हो या नहीं।

Due Date miss होने पर क्या ITC (Input Tax Credit) रुक सकता है?

हाँ, अगर GST Returns समय पर फाइल नहीं किए जाते, तो: ITC block हो सकता है उसे Customer को credit नहीं दिखेगा इसे GST Notice आने की संभावना बढ़ जाती है

क्या Due Date बढ़ सकती है?

सरकार कभी-कभी technical issues या special cases में Due Date extend करती है, लेकिन हर बार extension मिलेगी, यह जरूरी नहीं है। इसलिए हमेशा original due date मानकर चलना चाहिए।

Statutory Due Date Calendar Follow करना क्यों जरूरी है?

इससे: Late Fee और Penalty से बचाव होता है ओर Business smooth चलता है ओर Tax Compliance strong रहती है Government notices का risk कम होता है

Conclusion (निष्कर्ष)

Statutory Due Dates January 2026 हर टैक्सपेयर और बिजनेस ओनर के लिए बेहद जरूरी है। GST, Income Tax, PF/ESI और ROC की सही जानकारी और समय पर compliance आपको penalties, तनाव और कानूनी समस्याओं से बचा सकती है।

यदि आपको यह जानकारी उपयोगी लगी, तो इसे bookmark करें और अपने बिजनेस पार्टनर्स या दोस्तों के साथ जरूर शेयर करें।