आज के मॉडर्न समय में व्यापार की सबसे बड़ी ज़रूरत है कि कम से कम पेपर वर्क और फास्ट बिलिंग सिस्टम। GST E-Invoice सिस्टम में इसी प्रोसेस को आसान बनाने के लिए सरकार ने GST E-Invoice की शुरुआत की।

अगर आप E-Invoice के नियम समझना चाहते हैं, तो आइये जानते है इसको डिटेल आसान भाषा में की ये क्या होता है। ये कब बनाना होता। कैसे बनाया जाता। बनाने के की स्टेप क्या होते है।

What is E-Invoice Under GST? – (E-Invoice क्या है?)

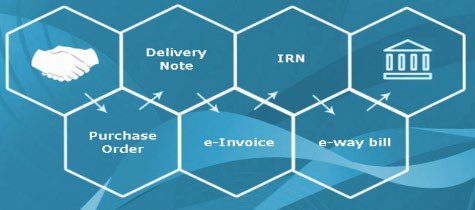

इलेक्ट्रॉनिक E-Inovice एक ऐसा सिस्टम है जिसमें B2B Invoice और दूसरे ज़रूरी डॉक्यूमेंट्स को GSTN की मदद से इलेक्ट्रॉनिक तरीके से वेरिफाई और ऑथेंटिकेट किया जाता है, ताकि उन्हें GST पोर्टल पर इस्तेमाल किया जा सके।

GST के तहत E-Invoice का मतलब इलेक्ट्रॉनिक E- invoice है।जैसे की बिज़नेस में सामान ट्रांसपोर्ट करने के लिए ई–वे बिल का इस्तेमाल करते हैं, वैसे ही कुछ GST-रजिस्टर्ड बिज़नेस कोभी भारत में E-Inovice बनाना अनिवार्य होगा।

E-Invoice ऐसा डिजिटल इनवॉइस है जो सरकारके Invoice Registration Portal (IRP) पर रियल–टाइम में वेरिफाई किया जाता है।

एक बार जब कोई GST इनवॉइस या क्रेडिट–डेबिट नोट जैसे ही आप जनरेट करते हो, तो पोर्टल उसे चेक करके एकयूनिक IRN (Invoice Reference Number) और QR Code जारी करता है। यही E-inovice वैध माना जाता है।

इसकी कुछ ज़रूरी अपडेट – 2025

1) GST E-Invoice Threshold Limit:

GST E-Invoice की अब उन बिसनेस को जरूरी ही जिनका सालाना टर्नओवर 5 करोड़ से ज्यादा है। ये नियम GST नोटिफिकेशन १०/२०२३ के तहत १ ऑगॅस्त २०२५ से लागु हो गया है। इसका पालन करना अनिवार्य हो गया है।

2) Time Limit for Generating GST E-Invoices:

जिन बिज़नेस का टर्नओवर पिछले साल में 10 करोड़ से ज्यादा उने अब इन्वॉइस सिर्फ 30 दिनोंके भीतर होगा। 30 दिनोंके बाद इन्वॉइस बनाना मुश्किल या हो सकता ही की आप बना ही ना पाओ। तो ध्यान रखो सिर्फ 30 दिन ही GST E-Invoice Genrate के लिए.

GST E-Invoice क्यों जरूरी है? (Why It Matters)

- फेक बिलिंग रोकता है

- GST रिटर्न भरना आसान

- ITC (Input Tax Credit) की सटीकता बढ़ाता है

- बुक कीपिंग और अकाउंटिंग आसान

- टर्नओवर क्रॉस होने पर कानूनी रूप से अनिवार्य

E- Invoice किसे बनाना होगा? – (Who is applicable E-Invoice)

जब से E-Invoice सिस्टम लागु हुआ है, तब से समय-समय पर लिमिट में काफी बड़े बदलाव हुए हैं।

नीचे में एक टेबल है जो भारत में ई-इनवॉइस लागू होने का सफर दिखता ता है की कब कब क्या लिमिट में बदलाव किये है।

| Phase | Threshold Limit | Date of Applicability |

| 1 | 500Cr | 1st October 2020 |

| 2 | 100 Cr | 1st January 2021 |

| 3 | 50 Cr | 1st April 2021 |

| 4 | 20 Cr | 1st April 2022 |

| 5 | 10 Cr | 1st October 2022 |

| 6 | 5 Cr | 1st August 2023 |

GST E- Invoice जिनका सालाना टर्नओवर 5 करोड़ से ज्यादा है। उने E- Invoice जेनरेट करना अनिवार्य है। अगर पिछले FY में (AATO) टर्नओवर तय लिमिट से कम था, लेकिन इस साल यह तय लिमिट से ज़्यादा बढ़ गया, तो अगले FY की शुरुआत से E-Invoice लागू होगा।

(AATO) एग्रीगेट टर्नओवर – पूरे भारत में एक ही PAN के तहत सभी GSTIN का टर्नओवर शामिल होगा। (All Taxable Supply + Export Supply + All Exempt Supply)

इसलिए, एक ही PAN के तहत कई GSTIN वाले रजिस्टर्ड व्यक्ति, उस PAN से जुड़े अलग-अलग GSTIN पर होने वाले सभी टैक्सेबल, छूट वाले और एक्सपोर्ट टर्नओवर को एक साथ कर सकते हैं। कुल टर्नओवर का कैलकुलेशन PAN पर आधारित होता है और हर एक GSTIN के लिए अलग से तय नहीं किया जाता है।

Example

अगर टैक्सपेयर्स का एनुअल एग्रीगेट टर्नओवर (AATO) FY 2025-26 में तय लिमिट से ज़्यादा होता है, तो उन्हें FY 2026-27 और उसके बाद ई-इनवॉइसिंग का पालन करना होगा।

कोनसे डॉक्यूमेंट का GST E-Invoice बनान होगा?

- Taxable Invoice

- Credit note

- Debit note

GST E-Invoice बनाना किनको अनिवार्य नहीं है? (Exemption of E-Invoice?)

नीचे दिए गए रजिस्टर्ड लोगों को ई-इनवॉइसिंग के नियमों से छूट है –

- Banking and Insurance Sector

टैक्सेबल सर्विस का कोई भी सप्लायर जो इंश्योरेंस कंपनी, बैंकिंग कंपनी, फाइनेंशियल इंस्टीट्यूशन, या नॉन-बैंकिंग फाइनेंशियल कंपनी है, उसे ई-इनवॉइसिंग से छूट है। - Goods Transport Agency

जब सप्लायर एक गुड्स ट्रांसपोर्ट एजेंसी हो जो सड़क के रास्ते गुड्स कैरिज में सामान के ट्रांसपोर्टेशन से जुड़ी सर्विस देती हो। - Passenger Transport Service Supplier

जब सप्लायर पैसेंजर ट्रांसपोर्टेशन सर्विस दे रहा होता है, तो उसे ई-इनवॉइसिंग लागू होने से छूट मिलती है। - Admission to an exhibition of cinematograph films in Multiplex

मल्टीप्लेक्स स्क्रीन पर सिनेमैटोग्राफ फिल्मों के प्रदर्शन में एडमिशन के ज़रिए सर्विस देने वाले रजिस्टर्ड व्यक्ति को ई-इनवॉइसिंग के नियमों से छूट है।. - SEZ Unit

SEZ यूनिट्स को ई-इनवॉइसिंग से छूट है। हालांकि, SEZ डेवलपर्स को ई-इनवॉइसिंग से छूट नहीं है।. - लोकल अथॉरिटी या सरकारी डिपार्टमेंट को भी GST के तहत ई-इनवॉइसिंग से छूट है।

- CGST नियमों के नियम 14 के तहत पंजीकृत व्यक्तियों को भी GST के तहत ई-चालान से छूट दी गई है।

GST E-Invoice बनाने की समय सीमा – (Time Limit for Generating E-invoice)

E-Invoice रिपोर्ट करने की टाइम लिमिट में बदलाव की खास बातें:

- 30 अप्रैल 2023 से पहले: ई-इनवॉइस रिपोर्ट करने की कोई टाइम लिमिट नहीं है।

- 1 मई 2023 से: शुरू में AATO ≥ Rs. 100 करोड़ वाले बिज़नेस के लिए 7 दिनों के अंदर ई-इनवॉइस देना ज़रूरी था (लागू नहीं किया गया)।

- 1 नवंबर 2023 से: AATO ≥ Rs. 100 करोड़ वाले बिज़नेस के लिए 30-दिन की रिपोर्टिंग विंडो ज़रूरी की गई।

- 1 अप्रैल 2025 से: AATO ≥ Rs. 10 करोड़ वाले बिज़नेस के लिए 30-दिन की रिपोर्टिंग की ज़रूरत बढ़ा दी गई।

E-Invoice कैसे बनाया जाता है 2025? (Step-by-Step Process of Registration 2025)

1. व्यापारी Invoice बनाताहै

अपने billing software में invoice तैयार करें (Tally, Busy, Zoho, ERP आदि कुछ भी चलेगा)

2. Invoice को IRP Portal पर भेजा जाता है

Software API के जरिए invoice को IRP (Invoice Registration Portal) पर भेज देता है।

3. IRP Portal Invoice को Verify करता है

- डेटा की जांच

- डुप्लिकेट रोकना

- GSTIN validate

4. पोर्टल IRN + QR Code जारी करता है

IRP एक यूनिक नंबर बनाता है → IRN (Invoice Reference Number) फिर एक QR Code भी देता है—यही इनवॉइस का डिजिटल प्रूफ है।

5. E-Invoice GSTR-1 में ऑटो – अपडेट

बिज़नेस को GSTR-1 में फिर से एंट्री डालने की जरूरत नहीं डेटा अपने-आप जुड़ जाता है।

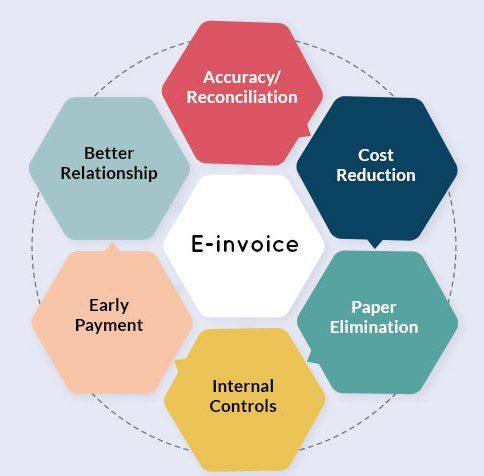

E-Invoice के फायदे (Benefits of E-Invoice)

Fake Billing खत्म- हर इनवॉइस रियल-टाइम में वेरिफाई होता है।

GST Return भरना आसान- GSTR-1 में डेटा auto-fill हो जाता है।

ITC सही मिलता है- Mismatch की संभावना बहुत कम हो जाती है।

Business Efficiency बढ़ती है- कम डॉक्यूमेंटेशन, कम गलती, कम समय।

International Standard Billing – भारत का GST E-Invoice दुनिया के कई देशों के मॉडल पर आधारित है।

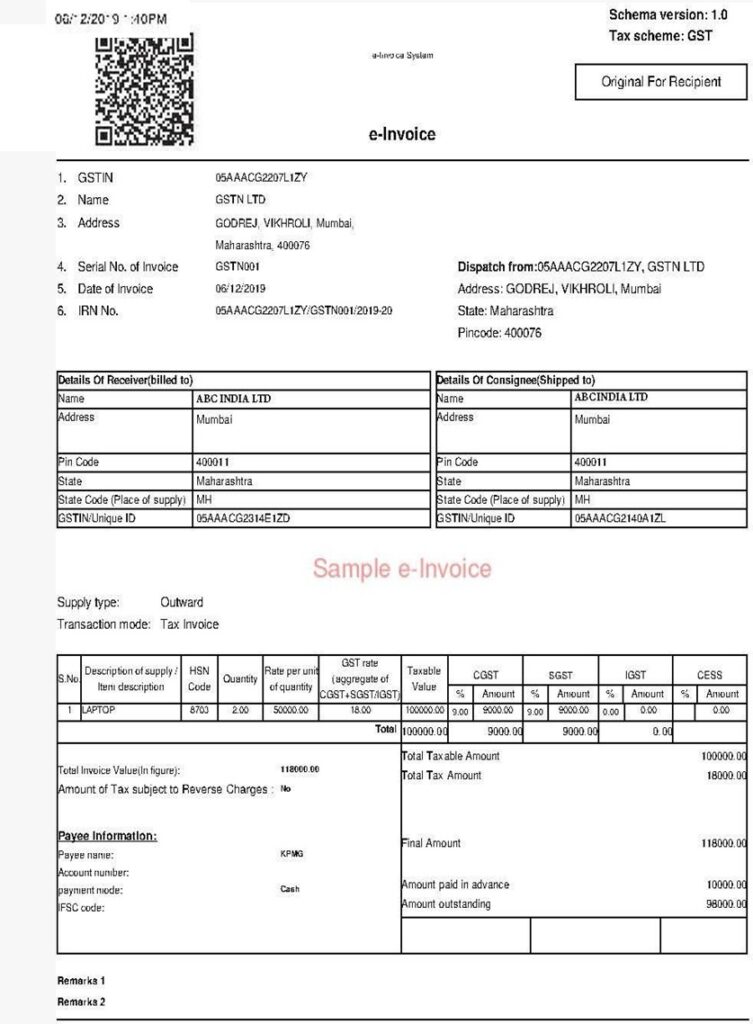

E-Invoice में क्या जानकारी होती है? (Common Fields)

- Seller & Buyer का GSTIN

- इनवॉइस नंबर और दिनांक

- HSN Code

- Taxable value

- CGST, SGST, IGST

- IRN नंबर

- QR Code

E-Invoice कैसे जनरेट करें? (User-Friendly Guide)

Method 1 – बिज़नेस Software से (सबसे आसान)

- Tally

- Zoho Books

- Busy

- ERP Software

सिर्फ invoice बनाएं → सिस्टम API से IRP तक भेज देता है → IRN/QR वापस आ जाता है।

Method 2 – Government IRP पोर्टल से

- GST पोर्टल लॉगिन

- E-Invoice सेक्शन जाएं

- JSON अपलोड करें

- IRN जनरेट करें

(यह तरीका छोटे या कम इनवॉइस वाले यूज़र्स के लिए)

गलतियाँ जो बिज़नेस अक्सर करते हैं (Common Mistakes)

- गलत HSN

- Buyer का गलत GSTIN

- Duplicate इनवॉइस

- E-Invoice के बिना माल भेजना

- QR Code न लगाना

E-Invoice Non-Compliance Penalties (E-Invoice न बनाने पर जुर्माना)

सरकार इस पर सख्त है। यदि कोई अनिवार्य व्यवसाय E-Invoice नहीं बनाता तो

1) Penalty for failure to issue an e-invoice:

हर बार नियम न मानने पर, टैक्स का 100% या ₹10,000, जो भी ज़्यादा हो, जुर्माना लगेगा। ज़रूरी इनवॉइस रेफरेंस नंबर (IRN) के बिना जारी किया गया इनवॉइस इनवैलिड माना जाएगा।

2) Penalty for an incorrect e-invoice:

हर गलत E-inovice पर ₹25,000 का जुर्माना। यह तब लागू होता है जब E-inovice गलत तरीके से बनाया गया हो या डेटा में अंतर हो।

इसलिए E-Invoice लागू होते ही पालन जरूरी है।

Conclusion (निष्कर्ष)

E-Invoice भारत की GST प्रणाली का एक महत्वपूर्ण हिस्सा बन चुका है। यह न केवल टैक्स सिस्टम को पारदर्शी बनाता है, बल्कि बिज़नेस को तेज़, आसान और त्रुटि-मुक्त बनाता है। अगर आपका व्यापार तय की गई लिमिट में आता है,

तो तुरंत E-Invoice लागू कर लेना चाहिए यह आपके रिटर्न, अकाउंटिंग और ITC सबकुछ आसान कर देगा।

Frequently Asked Questions

1. E-Invoice क्या है?

E-Invoice GST के तहत एक सिस्टम है जिसमें आपके इनवॉइस का डेटा सीधे सरकारी पोर्टल (IRP) पर अपलोड होता है और एक यूनिक IRN नंबर व QR Code जनरेट होता है।

2. क्या हर बिज़नेस के लिए E-Invoice जरूरी है?

नहीं। केवल उन्हीं व्यवसायों के लिए अनिवार्य है जिनका वार्षिक टर्नओवर सरकार द्वारा तय किए गए लिमिट से ऊपर है (जैसे 5 करोड़ सरकार अपडेट करती रहती है)

3. IRN क्या होता है?

IRN (Invoice Reference Number) एक 64-Character का यूनिक नंबर होता है जो आपके हर E-Invoice को Validate करता है। इसे IRP पोर्टल जनरेट करता है।

4. E-Invoice कैसे बनता है?

आप अपने Billing Software या ERP में इनवॉइस बनाते हैं → JSON फ़ाइल बनती है → उसे IRP Portal पर Upload किया जाता है → पोर्टल QR Code और IRN के साथ Final E-Invoice देता है।

5. क्या E-Invoice और E-Way Bill एक जैसे हैं?

नहीं। E-Invoice इनवॉइस की ऑनलाइन रिपोर्टिंग है।E-Way Bill माल के परिवहन के लिए जरूरी दस्तावेज है।लेकिन E-Invoice जनरेट होने पर कुछ केसों में E-Way Bill का डेटा ऑटो-फिल हो जाता है

6. क्या बिना E-Invoice के इनवॉइस Valid होता है?

नहीं। जिन व्यवसायों के लिए E-Invoice Mandatory है, उनके लिए बिना IRN और QR Code वाले इनवॉइस को वैध नहीं माना जाता।

7. E-Invoice में QR Code का क्या काम है?

QR Code में सभी महत्वपूर्ण डेटा रहता है—जैसे GSTIN, Invoice No., Date, Invoice Amount, IRN आदि—जिससे Invoice की Authenticity चेक की जा सकती है।

8. E-Invoice जनरेट करने के बाद क्या उसे Cancel किया जा सकता है?

हाँ, लेकिन केवल 24 घंटे के अंदर।इसके बाद Cancellation केवल GST Portal पर Credit Note के माध्यम से किया जा सकता है।

Common Example of E-inovice

| Example 1: B2B Invoice पर E-Invoice लागू |

| ABC Traders, जिसका टर्नओवर FY 24-25 ₹8 करोड़ है, वह एक इनवॉइस XYZ Enterprises को जारी करता है FY 25-26। क्योंकि टर्नओवर 5 करोड़ से अधिक है FY 24-25 , इसलिए यह Invoice E-Invoice के लिए अनिवार्य है। |

| Example 2: B2C Invoice पर E-Invoice की जरूरत नहीं |

| Fashion Mart (₹6 करोड़ टर्नओवर) रोज छोटे ग्राहकों को कपड़े बेचता है।क्योंकि ये B2C सप्लाई है → यहाँ E-Invoice Mandatory नहीं है।सिर्फ B2B के लिए ही लागू होता है। |

| Example 3: Wrong E-Invoice Cancel करना |

| Techno Solutions ने गलती से गलत party पर invoice बना दिया।क्योंकि E-Invoice जनरेट हो चुका है →उसे 24 घंटे के अंदर IRP Portal पर Cancel किया जा सकता है।अगर 24 घंटे बीत गए, तो Credit Note जारी करना पड़ेगा। |

E-Invoice – Sample Format